Los fondos de inversión son instrumentos financieros que captan los recursos de diferentes personas para invertirlo en distintos activos, con el objetivo de generar rendimientos que permitan hacer crecer el capital.

Su funcionamiento es sencillo: el interesado elige el fondo de su preferencia y compra las participaciones que desee. Las participaciones hacen referencia a las partes en las que se divide el fondo. Después, la sociedad gestora destina el capital aportado por todos los participantes a distintos activos financieros, los cuales van a constituir el portafolio del fondo.

La sociedad gestora del fondo puede invertir en diferentes activos, como pueden ser: bonos, acciones, divisas, derivados financieros, bienes inmuebles, materias primas, entre otros. La selección de los activos y la distribución de estos en el portafolio dependerá de la filosofía de inversión de cada fondo. La política de inversión de los FIC se puede encontrar en su respectivo reglamento.

Así, existen diferentes tipos de fondos: renta fija, renta variable y mixtos. Los de renta fija invierten en bonos, letras del tesoro, Certificados de Depósito a Término Fijo (CDTs), entre otros. Los de renta variable destinan el dinero a acciones, divisas o materias primas. Y, los mixtos, invierten en activos de renta fija y variable. Sin embargo, también hay fondos inmobiliarios, fondos de inversión sostenible, fondos de capital privado, entre otros tipos.

La evolución y el comportamiento de los activos que conforman el portafolio del fondo determinarán los rendimientos de este, los cuales pueden ser positivos o negativos.

Rentabilidad negativa en un fondo de inversión

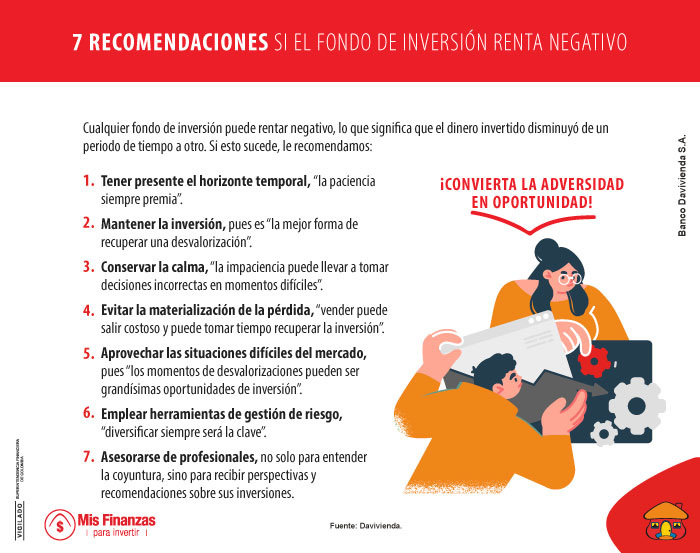

Como sucede en otros instrumentos financieros, en los fondos de inversión, también existen riesgos asociados. Lo anterior significa que, la rentabilidad en el futuro no está garantizada y pueden generar pérdidas de capital. La rentabilidad negativa significa que el dinero invertido disminuyó en un determinado periodo de tiempo.

Cualquier fondo de inversión puede rentar negativo, incluso los fondos de renta fija. Según Iván Vásquez, director comercial de la Banca Patrimonial del Banco Davivienda, el hecho de que inviertan en renta fija no significa que estos activos estén aislados de la volatilidad del mercado. Esto sucede porque los títulos de renta fija, también, se valoran diariamente como cualquier otro activo, lo que significa que su precio puede variar de un periodo de tiempo a otro. La fluctuación en el precio de las inversiones puede generar rentabilidades negativas en un fondo.

Si quiere conocer más, lo invitamos a leer el artículo: “¿Por qué los fondos de renta fija pueden rentar negativo?”.

Recomendaciones si el fondo de inversión está rentando negativo

1. Tener presente el horizonte de tiempo de la inversión

Según expertos en inversiones del Banco Davivienda, “el inversionista debe tener presente su horizonte de inversión siempre y, en momentos de volatilidad, cobra mucha más relevancia, pues la paciencia premia”.

2. Mantener la inversión

En el caso de que el inversionista no necesite el dinero, una de las opciones que se presenta es mantener la inversión en el fondo hasta que se recupere. Según expertos en inversiones del Banco Davivienda, “la mejor forma de recuperar una desvalorización es con la misma inversión. Una frase que hace alusión a no desesperarse y mantener la calma, pues la misma inversión con el mismo riesgo, se encargará de recuperar lo perdido”.

Para los expertos, “en ocasiones, no hacer nada es la mejor decisión de inversión, pues la impaciencia puede llevar a tomar decisiones incorrectas en los momentos difíciles del mercado. Además, retirarse de la inversión en un momento complejo, significa materializar una pérdida que puede salir muy costosa y que le puede tomar mucho tiempo en recuperarla”. “Los momentos de desvalorizaciones pueden ser grandísimas oportunidades de inversión”.

2. Utilizar herramientas de gestión de riesgos

Una de las herramientas para gestionar los riesgos en la inversión es la diversificación. En lugar de destinar los recursos a un solo activo, se recomienda asignar las inversiones a instrumentos financieros diferentes y variados, con el objetivo de mitigar el riesgo y las posibles pérdidas de dinero. Al invertir en distintos activos, sectores, geografías, monedas y mercados, la volatilidad y posibles pérdidas de dinero de un instrumento financiero son compensadas con los rendimientos generados por otros. De acuerdo con los expertos en inversiones del Banco Davivienda, “diversificar es la clave”.

3. Buscar la asesoría de profesionales

Ante una rentabilidad negativa, le sugerimos consultar a profesionales en materia de inversión. Las entidades financieras y gestoras cuentan con un equipo de expertos que pueden resolver dudas, guiar y brindar recomendaciones de inversión.

Si su fondo de inversión está rentando negativo, no se deje guiar por el miedo y el temor a la pérdida de dinero, aplique estas recomendaciones y ante cualquier inquietud consulte a profesionales.

Indique el motivo de su respuesta:

No entendí el contenido.No estoy de acuerdo con la información brindad.