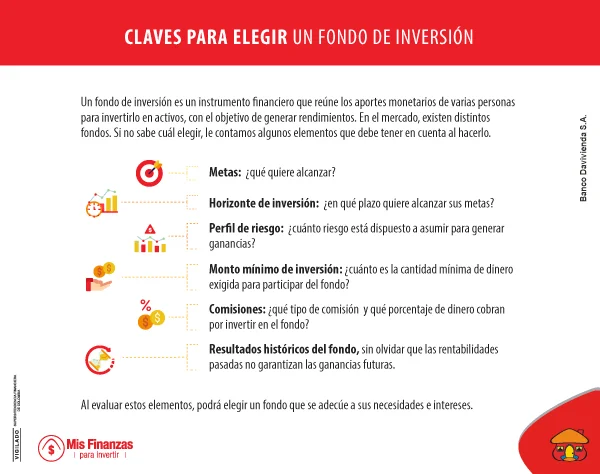

Si quiere destinar su dinero buscando una ganancia en el futuro que le permita hacer crecer su capital, los fondos de inversión son una gran alternativa. Actualmente, en el mercado, existen distintos tipos de fondos que se ajustan a las necesidades de cada persona.

Sin embargo, ante tanta variedad, puede resultar difícil escoger el fondo que responda a sus intereses. Por esta razón, hemos preparado un especial de varios artículos en el que le explicaremos aspectos relacionados con este instrumento financiero. En nuestra primera parte del especial, hablaremos sobre qué son y cómo funcionan los fondos de inversión.

¿Qué son los fondos de inversión?

Los fondos de inversión, también llamados Fondos de Inversión Colectiva (FIC), son un instrumento financiero que reúne los recursos de distintas personas, naturales o jurídicas, para invertirlo en un conjunto de activos, con el objetivo de generar posibles rendimientos sobre el capital. Son administrados y gestionados por profesionales, expertos en inversiones.

¿Cómo funcionan los fondos de inversión?

El funcionamiento de este instrumento financiero es muy sencillo: el interesado elige el fondo de inversión de su preferencia y compra las participaciones que desee. Las participaciones hacen referencia a las partes en las que se divide el fondo. Después, la sociedad gestora destina el capital aportado por todos los participantes a distintos activos financieros que constituyen la cartera del fondo.

El fondo puede invertir en diferentes activos, como pueden ser: bonos, acciones, divisas, derivados, bienes inmuebles, materias primas, entre otros. La selección de los activos y la distribución de estos en la cartera, dependerá de la filosofía de inversión de cada fondo. Por lo general, la filosofía del fondo se describe en el folleto o página web de la entidad gestora.

La evolución y el comportamiento de los activos que conforman la cartera del fondo, determinará los rendimientos del mismo. Sin embargo, las ganancias que pueden recibir los participantes están condicionadas a la cantidad de dinero que aportaron al fondo.

a. ¿Qué es la suscripción y el reembolso en un fondo de inversión?

En la mayoría de los casos, los inversionistas pueden comprar o vender sus participaciones en el fondo. La compra de las participaciones se denomina suscripción, mientras que a la venta se le conoce como reembolso. Por lo general, las participaciones no se negocian en ningún mercado de valores, sino que la entidad gestora es la encargada de comprarlas o venderlas.

b. ¿Cuál es la rentabilidad de un fondo?

Como sucede en otros instrumentos financieros, en los fondos de inversión, también, existen riesgos asociados. Lo anterior significa que la rentabilidad en el futuro no está garantizada y que la inversión puede generar pérdidas. Sin embargo, los posibles rendimientos dependen, en gran medida, del tipo de fondo en el que se invierte el dinero y del riesgo que está dispuesto a asumir el interesado.

Para calcular la rentabilidad que obtendrá cada inversionista, es necesario dividir las ganancias entre el total de participaciones. Aclarando que, la rentabilidad será proporcional al dinero invertido por cada participante. Además, a ese valor, hay que restarle las comisiones e impuestos, si los hay.

c. ¿Cuáles son las comisiones de un fondo de inversión?

Si bien las comisiones que cobra un fondo de inversión varían del tipo de instrumento financiero y de la gestora, las más habituales son las siguientes:

1. Comisión de gestión

Es un porcentaje de dinero que cobran las entidades financieras por gestionar los recursos de los inversionistas, es decir, por la compra y venta de los activos que integran el fondo.

2. Comisión de depósito

Es un porcentaje de dinero que cobran las entidades financieras por “salvaguardar” los recursos de los participantes del fondo.

3. Comisión de suscripción o reembolso

Es un porcentaje de dinero que puede cobrar la entidad financiera por la suscripción o reembolso de una participación del fondo.

5 ventajas de invertir en un fondo

1. Diversificación del portafolio de inversión

Un fondo de inversión permite destinar los recursos de los participantes a distintos activos, sectores, zonas geográficas, divisas o mercados. Así, las posibles pérdidas que genere un activo pueden ser compensadas con las ganancias de otros. Con esto, la exposición al riesgo disminuye.

2. Productos adaptados al perfil de riesgo

Al existir distintos tipos de fondos de inversión, es más factible encontrar un instrumento financiero que se adecúe a su perfil de riesgo, tanto si es una persona conservadora como si está dispuesto a asumir más riesgo para generar más ganancias.

3. Democratización de la inversión

Los fondos de inversión ofrecen a los interesados la posibilidad de invertir en distintos instrumentos financieros a partir de montos accesibles de dinero.

4. Gestión profesional de los recursos

El dinero depositado en un fondo de inversión es gestionado por un equipo de profesionales, expertos en inversiones, quienes analizan constantemente el mercado y el comportamiento de los activos, con el objetivo de encontrar oportunidades que permitan generar los mayores rendimientos posibles.

5. Transparencia, seguridad y regulación

Los fondos de inversión operan bajo las reglas establecidas por las diferentes entidades reguladoras de cada país. Este tipo de instituciones se encarga de vigilar, controlar y garantizar que los movimientos de los fondos estén alineados con la búsqueda de rendimientos para sus participantes. Adicionalmente, antes de crear un fondo, las sociedades gestoras deben cumplir con varios requisitos de transparencia y seguridad para poder entrar en funcionamiento.

Ahora que conoce sobre los fondos de inversión, le recomendamos consultar a profesionales antes de tomar una decisión sobre su dinero.

Indique el motivo de su respuesta:

No entendí el contenido.No estoy de acuerdo con la información brindad.

Share via: