Un Exchange Traded Fund (ETF), también conocido como fondo bursátil, es un instrumento financiero que cotiza en la bolsa de valores y replica el comportamiento de una canasta de activos, como puede ser un conjunto de acciones o bonos.

Invertir en un ETF equivale a comprar en una sola operación, los activos que componen un índice de referencia. Un índice de referencia es un indicador que se utiliza para medir el desempeño de un grupo de activos. Por ejemplo, el fondo bursátil SPDR S&P 500 ETF (SPY), replica el comportamiento del índice S&P 500, que incluye las 500 empresas más grandes y con mayor capitalización bursátil del mercado estadounidense. Al invertir en este ETF se estaría adquiriendo en una sola transacción la cesta de activos que componen el S&P 500.

El ETF es un instrumento financiero intermedio entre los fondos de inversión y las acciones. Al igual que sucede con los fondos de inversión, el fondo bursátil destina el dinero a una canasta de valores, que está definida por un índice de referencia y en donde cada participación representa una cesta de activos. Y, el ETF funciona como una acción, en la medida que cotiza en el mercado bursátil y se puede comprar y vender a un precio fijado por el mercado.

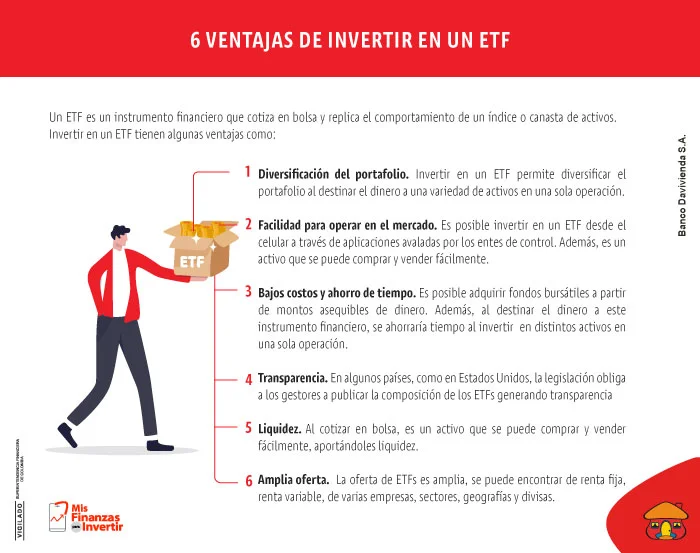

Ventajas de invertir en un ETF

1. Diversificación del portafolio de inversión

Invertir en un ETF permite diversificar el portafolio al destinar el dinero a una variedad de activos en una sola operación. Los fondos bursátiles están conformados por diferentes activos pertenecientes a distintos sectores, empresas y, en ocasiones, geografías y divisas. La diversificación permite reducir el riesgo o posible pérdida de dinero en la inversión. Si se compra más de un ETF, por ejemplo dos o tres, se puede alcanzar una mayor diversificación a costos razonables.

2. Facilidad para operar en el mercado bursátil

Los ETFs son activos que se pueden comprar y vender en el mercado de valores al igual que una acción, lo que facilita su negociación. Gracias a los avances tecnológicos es posible adquirir ETFs incluso desde el celular, a través de aplicaciones ofrecidas por las entidades vigiladas por organismos de control de cada país, como por ejemplo, la Superintendencia Financiera de Colombia (SFC).

3. Bajos costos y ahorro de tiempo

En el mercado, es posible adquirir fondos bursátiles a partir de bajos montos de dinero. Además, al invertir en ETFs se ahorra tiempo, pues en una sola operación se puede tomar posición en un índice de renta fija o variable, mientras que, en otros vehículos se debe invertir en cada activo por separado.

4. Transparencia

Al destinar el dinero a un ETF, el inversionista tiene acceso a la composición del índice y sus rentabilidades de forma diaria. Además, en algunos casos, se trata de un activo que muestra cuáles son las inversiones en los activos subyacentes, lo que genera cierto nivel de transparencia. Esto sucede, por ejemplo, en países como Estados Unidos, donde la legislación obliga a los gestores de los fondos a publicar la composición de sus ETFs. Es importante que al invertir en este activo, los gestores otorguen al inversionista la información completa del fondo bursátil.

5. Liquidez

Los fondos bursátiles son un instrumento financiero que cotizan en diferentes bolsas de valores, por lo que se puede comprar y vender durante los horarios de operación del mercado bursátil de cada país, lo que genera liquidez. Cuando un activo es líquido significa que se puede convertir fácil y rápidamente en dinero efectivo, sin perder valor.

6. Amplia oferta

En el mercado, la oferta de ETFs es amplia. Se pueden encontrar fondos bursátiles de activos de renta fija y variable, de diversas empresas, sectores económicos, geografías e, incluso, divisas.

Recomendaciones al invertir en ETFs

Si bien operar con fondos bursátiles puede resultar sencillo, hay una serie de elementos que los inversionistas deben tener presente al momento de invertir en este activo, como: los objetivos, montos de inversión, horizonte temporal y perfil de riesgo.

Antes de destinar el dinero a un ETF, se recomienda definir los objetivos de inversión, es decir, las metas que cada persona quiere alcanzar al destinar su capital a los fondos bursátiles. Dependiendo de los objetivos, se definen el tipo de activos que conforman la canasta y la estrategia a seguir en la inversión.

También, es importante determinar el monto con el que dispone para invertir y el horizonte temporal; un concepto que hace referencia al tiempo que una persona está dispuesta a dejar el dinero invertido, sin la necesidad de disponer de él.

Finalmente, se recomienda definir el perfil de riesgo antes de invertir en un ETF. El perfil hace referencia al riesgo que cada persona está dispuesta a asumir para obtener una determinada rentabilidad. Los ETFs son un activo con altos riesgos al ser un instrumento financiero de renta variable, lo que significa que no se conoce de manera anticipada las ganancias que se van a obtener y los posibles rendimientos dependen de diversos factores.

Indique el motivo de su respuesta:

No entendí el contenido.No estoy de acuerdo con la información brindad.

Share via: