Los Fondos Voluntarios de Pensión (FVP) son un vehículo de ahorro e inversión, que le brinda a las personas la posibilidad de aumentar el valor de su dinero, a través de portafolios de activos financieros.

Al respecto, las administradoras de los FVP permiten el acceso de los inversionistas a una oferta diversificada de multiportafolios. En este sentido, en el mercado, existen diferentes alternativas de inversión compuestas por activos tradicionales de renta fija o renta variable, opciones de activos alternativos e incluso productos más estructurados como fondos multigestión, explicó el diario Portafolio.

Entre los activos de renta fija destacan los Títulos de Deuda Pública (TES) y los bonos, y en los de renta variable, las acciones y divisas. Adicionalmente, las entidades ofrecen portafolios en pesos, dólares y euros. De acuerdo con el periódico El Tiempo, las inversiones en pesos son, en su mayoría, en TES, mientras que, en dólares y en euros corresponden a Títulos de Deuda de otros países o acciones de empresas cotizadas en bolsas internacionales como la de Nueva York.

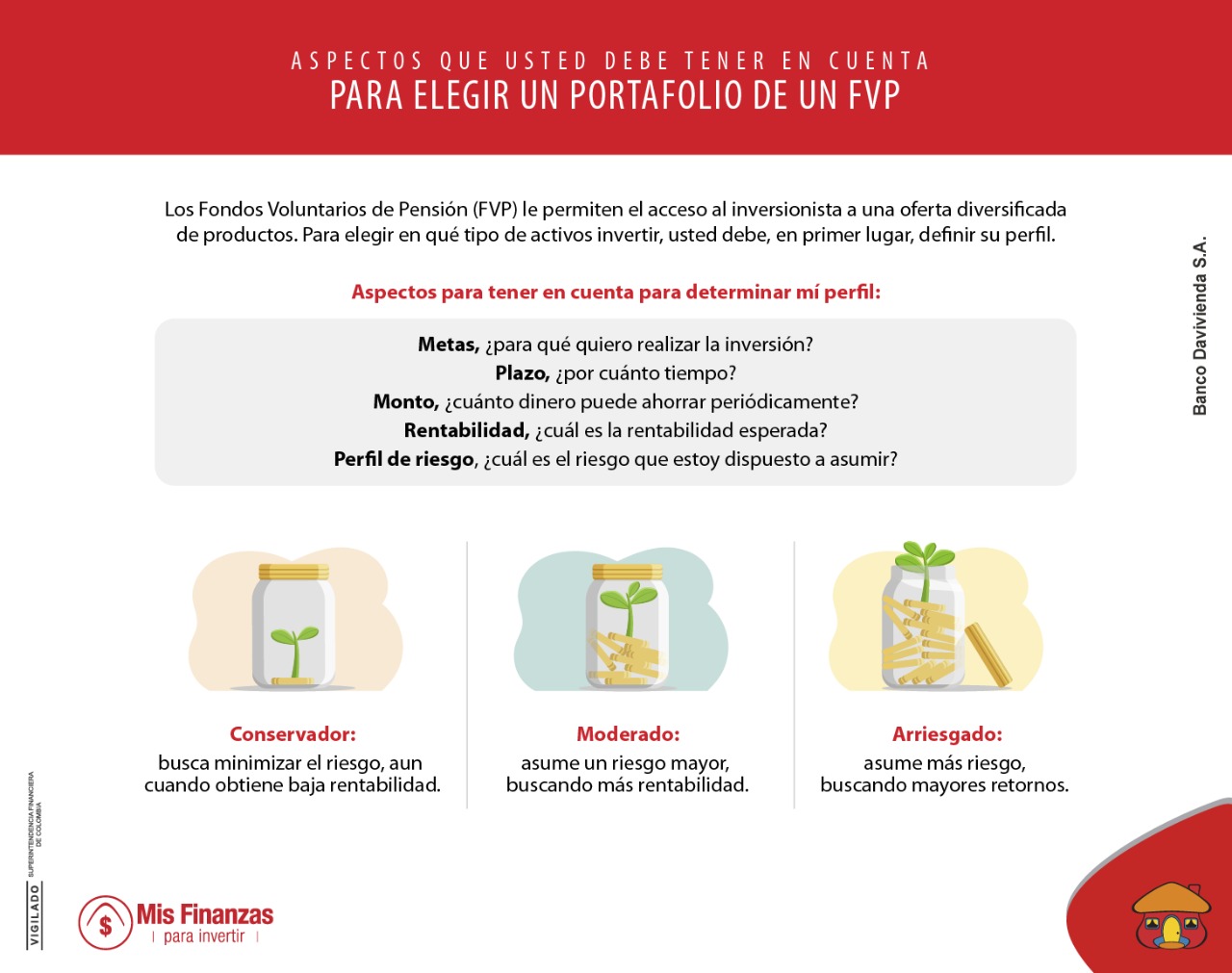

En los FVP las personas pueden decidir libremente en qué tipo de activos invertir su dinero. De ahí que, el primer paso para conformar el portafolio es definir el perfil del cliente, es decir, las condiciones de tasa, el plazo, el monto que puede ahorrar periódicamente y el riesgo que está dispuesto a asumir, para así elegir el más adecuado conforme a sus necesidades e intereses, con el propósito de que su inversión obtenga los rendimientos deseados.

En este sentido, es importante aclarar que, el ahorro y la inversión de su dinero en el FVP no garantiza que este genere en todo momento rentabilidad, dado que todas las inversiones están expuestas a diferentes riesgos.

El perfil de riesgo es determinado con base en las necesidades de liquidez del aportante, la etapa de vida en que se encuentre, los ingresos que percibe y los objetivos que desea cumplir en el medio y largo plazo. Así, su perfil puede ser conservador, moderado o arriesgado. El primero, busca minimizar el riesgo aun cuando su rentabilidad es baja; el segundo, busca mejorar su rentabilidad asumiendo un mayor riesgo; y el tercero, busca mayores rentabilidades a un riesgo aún mayor.

¿Cómo escoger un portafolio adecuado para mí?

El perfil de riesgo es uno de los factores que usted debe tener en cuenta a la hora de elegir el producto, por ello, a continuación, le mostramos algunos ejemplos. De acuerdo con especialistas consultados por la Revista Dinero, cuando se trata de personas mayores que tienen un perfil de riesgo conservador, lo más común es que prefieran inversiones seguras como TES o Títulos de bancos con buena calificación.

Por el contrario, si es una persona joven, con un perfil de riesgo más arriesgado, podría estar orientado a invertir en acciones o Títulos en otras monedas, las cuales ofrecen altas rentabilidades y un alto riesgo. Frente a ello, los portafolios en dólares y euros son recomendados para inversiones a largo plazo y para aquellos que son tolerables a posibles bajas, pues son inversiones que fluctúan mucho.

En definitiva, para que usted elija el producto más adecuado conforme a sus necesidades e intereses debe definir su meta, el tiempo en que espera cumplirla, la tasa, el monto que va a ahorrar y su perfil de riesgo.

Lo invitamos a leer el artículo “Conozca la diferencia entre estos tres vehículos de ahorro e inversión“.

Indique el motivo de su respuesta:

No entendí el contenido.No estoy de acuerdo con la información brindad.